บทความนี้เป็นบทความตอนที่ 2 เกี่ยวกับ “อภิมหาความเสี่ยง” ประเภท “Super Tail Risk”

ที่เคยปรากฎขึ้นในตลาดหุ้นไทยนับตั้งแต่ตลาดหลักทรัพย์เปิดทำการเมื่อปี 2518

เพื่อความเข้าใจที่ดีขึ้น ผมแนะนำให้อ่านตอนแรกก่อนที่นี่ครับ

มหาวิกฤติในครั้งที่ 2 นี้ จะยิ่งทำให้เราตระหนักถึง “ความเสี่ยง” ที่แท้จริง มากขึ้นกว่าวิกฤติในปี 2522-2525

เพราะครั้งนี้ประเทศไทย ถือได้ว่าเป็นจุดศูนย์กลางของความเสียหาย ทำให้หุ้นตกนานกว่า และ เสียหายมากกว่า!

เหตุการณ์ครั้งนี้คือ “Asian Financial Crisis” หรือ “วิกฤติต้มยำกุ้ง” ซึ่งเกิดขึ้นช่วงปี 2536 – 2541

- เหตุการณ์ พฤษภาทมิฬ ในปี 2535 ก่อนเกิดวิกฤติเล็กน้อย

- วิกฤติค่าเงินเปโซของเม็กซิโก ในปี 2538

- แบริ่ง ซิเคียวริตี้สิงคโปร์ประสบภาวะขาดทุนจากตราสารอนุพันธ์ ในปี 2538

(โดย Nick Leeson เทรดเดอร์ชื่อดัง… เผื่อว่าใครเคยดูหนังเรื่อง Rogue Trader)

- วิกฤติสถาบันการเงินในเอเชีย (Asian Financial Crisis) ในปี 2540

- การประกาศลอยตัวค่าเงินบาท การปิดสถาบันการเงิน การขอความช่วยเหลือจาก IMF ในปี 2540 เช่นกัน

จะเห็นว่า นอกจากเหตุการณ์ในประเทศไทยเองแล้ว ก็ยังมีเหตุการณ์แวดล้อมอื่นๆ ที่เกิดขึ้นในต่างประเทศร่วมด้วย

ซึ่งเหตุการณ์เหล่านั้นก็เป็นความเสี่ยงที่ใหญ่ ซึ่งกระทบตลาดหุ้นทั่วโลกเช่นกัน

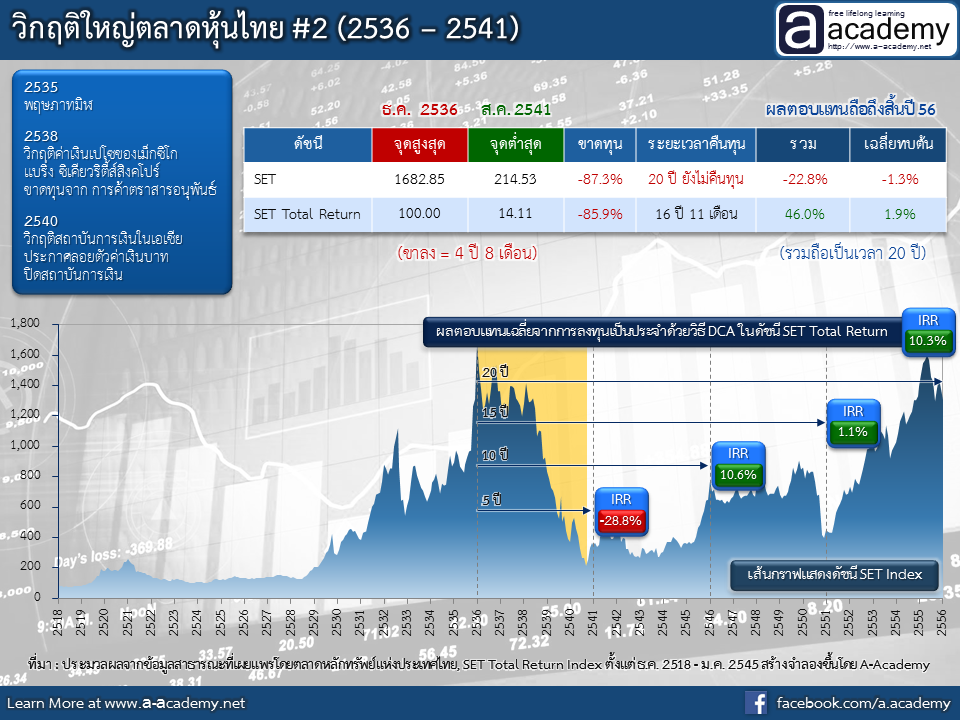

ผลขาดทุน

เหตุการณ์ดังกล่าวนี้ส่งผลกระทบอย่างใหญ่หลวงต่อตลาดหุ้นไทย โดยดัชนี SET Index ปรับลดลงต่อเนื่องถึง “4 ปี 8 เดือน”

นั้บตั้งแต่ ธ.ค. 2536 ถึง ส.ค. 2541

โดย SET Index ปรับลงจากจุดสูงสุด ณ สิ้นปี 36 ที่ 1682.85 จุด ไปอยู่ที่ 214.53 จุด คิดเป็นการขาดทุนถึง 87.3%

แต่ถ้าวัดด้วยดัชนี SET Total Return ซึ่งรวมเอาผลตอบแทนจากเงินปันผลเข้าไปด้วย ก็จะขาดทุนที่ 85.9%

ซึ่งแทบจะไม่ต่างกันเลย

ถึงจุดนี้ ผมอยากให้หยุดอ่าน แล้วลองจินตนาการตามดูนะครับ

กับบางท่าน แค่หุ้นตกไม่กี่วัน ก็เป็นทุกข์ใจแล้ว… แต่นี่ซัดไปเป็นขาลงเกือบ 5 ปีนะครับ

ถ้าใครถือหุ้นผ่านช่วงนี้… เงิน 100 บาทที่ลงทุนไว้ จะลดลงไปเหลือต่ำสุดแค่ประมาณ 15 บาทเท่านั้น

ที่ลดลงได้มากขนาดนี้ ส่วนหนึ่งก็เพราะนักลงทุนทนไม่ไหว เทขายลงมาตลอดทาง

ถ้าลองดูในกราฟจะเห็นว่า ช่วงปี 2536-2538 ก็ยังไม่เท่าไร เพราะเป็นปัจจัยภายนอกประเทศ

แต่พอเริ่มเข้าปี 2539 ที่สถานการณ์ในประเทศเริ่มเห็นภาพชัดว่า “ไม่รอดแน่” SET Index ก็ไหลลงเป็น “น้ำตก” เลย

ระยะเวลาคืนทุน

หากใครถือคติว่า “ไม่ขายไม่ขาดทุน” คือเริ่มต้นลงทุนตั้งแต่ ธ.ค. 36

ซึ่งถ้าให้ผมเดา… จะมีคนเข้าลงทุนช่วงนั้นเยอะมาก เพราะบรรยากาศมันชวนให้โลภจริงๆ

เชื่อมั๊ยครับว่า ถ้าวัดโดย SET Index ถือมาจนถึง ธ.ค. 56 คืออีก 20 ปีถัดมาก็ “ยังไม่คืนทุน” ครับ

ซึ่งนี่ก็เป็นเหตุผลหนึ่งที่หลายท่านที่ “ขยาด” จากวิกฤติต้มยำกุ้ง ยังคงมองว่าหุ้นไทย “ไม่ไปไหน”

แต่ถ้าเราวัดด้วย SET Total Return ซึ่งร่วมเงินปันผลเข้าไป ตลอด 20 ปีที่ผ่านมา

ก็จะพบว่า “คืนทุนไปแล้ว” นะครับ โดยใช้ระยะเวลาไปทั้งสิ้น 16 ปี 11 เดือน

ซึ่งมันก็ไม่ได้ดีหรอกครับ เพราะหมายความว่า ถือรอมาตั้งเกือบ 17 ปีเต็ม โดยที่ไม่ได้อะไรเลย

แถมระหว่างทางนั้น ก็โดนเงินเฟ้อกินไปปีละ 3-4%

ผลลัพธ์สำหรับนักลงทุนระยะยาว

ตั้งแต่วิกฤติครั้งนี้เริ่มขึ้น หากมีนักลงทุนระยะยาว ที่ยังถือลงทุนต่อเนื่องมาจนถึง สิ้นปี 2556 (รวมลงทุนทั้งสิ้น 35 ปี)

SET Index จะยังคง “ต่ำกว่า” จุดที่เริ่มลงทุนถึง -22.8% ซึ่งถ้าคิดเฉลี่ยเป็นผลขาดทุนต่อปี ก็จะอยู่ที่ -1.3% ต่อปี

แต่ถ้าพิจารณาเงินปันผลที่ได้รับเข้ามาประกอบด้วย ซึ่งจะวัดจาก SET Total Return Index นั้น

ใน 20 ปีที่ผ่านมานั้น ก็จะมีกำไรทั้งสิ้น เพียง 46.0% หรือคิดเป็น อัตราเฉลี่ยแทบทบต้นที่ 1.9% ต่อปี เท่านั้น

นั่นคือ ด้วยเงินลงทุนเริ่มต้น 100,000 บาท เงินก้อนดังกล่าวจะเติบโตเป็น 146,000 บาทซึ่งเพิ่มขึ้นจริงครับ แต่ถ้าสมมติอัตราเงินเฟ้อสัก 3.5% ในช่วง 20 ปีที่ถือเนี่ย ราคาสินค้าจะแพงขึ้นเป็น 2 เท่า

สะท้อนว่าเงินเพิ่มขึ้นแต่ “อำนาจซื้อลดลง” เรียกว่ายังขาดทุนอยู่ดี!

จะเห็นว่า ถ้าซื้อที่ “มหาดอย” จริงๆ ด้วยเงินก้อนเดียว ถือยาวก็อาจจะไม่ได้ช่วยเท่าไรนะครับ ก็แค่ไม่ขาดทุน

แถมถ้ายังถือต่อไปอีกเรื่อยๆ ก็จะได้ผลตอบแทนเท่าๆ กับคนที่เพิ่งมาเริ่มลงทุน ณ สิ้นปี 56 เท่านั้นเอง

เพราะเราเสีย 20 ปีที่ผ่านมาไปแล้ว

ผลลัพธ์สำหรับผู้ที่ใช้วิธีการลงทุนแบบ DCA

ในบทความตอนที่แล้ว ผมเขียนทบทวนหลักการลงทุนแบบ DCA ไป เพื่อปรับพื้นความเข้าใจให้ถูกต้อง

ซึ่ง “ผมกลัวว่าท่านจะไม่กลับไปอ่าน” ดังนั้น ผมขอ Copy & Paste มาวางไว้ข้างล่างนี้อีกครั้งนะครับ

หลักการลงทุนแบบ DCA

วิธีการลงทุนเป็นประจำแบบ Dollar Cost Average (DCA) ถือเป็นวิธีการลงทุนแบบ “Simple & Stupid”

ที่นักลงทุน “ยอมแพ้” ที่จะไม่จับจังหวะ ไม่ไปกะเก็งทิศทางของตลาด เพราะรู้ว่าตัวเองทำได้ไม่ดี

แต่หันมาใช้วิธีลงทุนเป็นประจำ (Regular Investment) เช่น ลงทุนด้วยเงินเท่าๆ กันทุกๆ งวด

โดยซื้อหุ้นเป็นไปตามจังหวะของรายได้ หรือ เงินเดือนที่รับเข้ามา เช่น “ทุกๆ เดือน”

แล้วอาศัยว่า เมื่อตลาดหุ้นปรับตัวลง ก็จะได้ซื้อหุ้นมากขึ้น (ตุนของถูกไว้มากหน่อย)

ขณะที่ เมื่อตลาดหุ้นปรับตัวขึ้น ก็ยังซื้ออยู่ดี เพราะได้เผื่อเวลาลงทุนไว้แล้ว ว่าการลงทุนนี้สำหรับระยะยาว

ดังนั้น แม้วันนี้จะแพง ก็ซื้อไปเถอะ เพื่อรักษาวินัย ในวันข้างหน้า หุ้นก็น่าจะมีโอกาสแพงขึ้นอยู่ดี

อ่านแล้วรู้สึกมั๊ยครับว่าเป็นวิธีที่ดูจะ “ปัญญาอ่อน” มาก

แต่ผมเองก็ยังเชื่อว่า DCA เป็นวิธีการลงทุนที่ Practical ที่สุด ที่คนทั่วๆ ไปจะนำมาใช้ได้

คนทั่วไปในที่นี้คือ คนที่อยากได้ผลตอบแทนที่ดี แต่ไม่เชียวชาญ (ลองแล้วก็ยังเฟล) แต่ไม่มีเวลา (ต้องทำงานอื่นๆ)

หรือกระทั่งคนที่ไม่ชอบการลงทุน (ไม่ชอบศึกษา ลองอ่านแล้ว เรียนแล้วก็ยังไม่ get)

ดังนั้น DCA จึงไม่ใช่วิธีที่เน้น “สร้างผลตอบแทนสูงสุด” แต่เป็นวิธีที่ “สร้างวินัยสูงสุด” มากกว่า

ผลตอบแทนออกมาอาจจะดู “เห่ยๆ” บ้าง แต่ผมว่ามันก็ไม่เลวนะครับ

ซึ่งวิธี DCA มักจะถูก “วิจารณ์” มากที่สุดว่า ถ้าดันไป DCA ในตลาดขาลงเนี่ย ก็เท่ากับหายนะ

เพราะ DCA จะมีกำไรได้นั้น ราคาสุดท้าย (คือราคาที่เราจะเลิกลงทุน) จะต้องโงหัวขึ้นมาสูงกว่าต้นทุนเฉลี่ยให้ได้

เช่นเคยครับ เราจะวัดผลตอบแทนการลงทุนวิธี DCA ด้วยค่า

IRR หรือ

Internal Rate of Returnซึ่งผลลัพธ์ที่ได้นั้นจะเป็น “

อัตราผลตอบแทนของเงินทุกๆ ก้อนที่เราใส่เข้าไป นำมาเฉลี่ยกันแบบอัตราทบต้น”

คือเงินลงทุนบางก้อนอาจจะกำไรเยอะ บางก้อนกำไรน้อย บางก้อนขาดทุน

ค่า IRR ที่คำนวณได้ จะเป็นการนำเอาเอาผลลัพธ์ทั้งหมดนั้นมาเฉลี่ยกันเป็นค่าเดียว เพื่อให้ง่ายต่อการตัดสินใจครับ

ทั้งนี้ ผมกำหนดให้เราลงทุนเป็นประจำด้วยวิธี DCA ทุกๆ เดือน

โดยเลือกลงทุนในดัชนี SET Total Return เพื่อรวมเงินปันผลที่จะได้จากการลงทุนเข้าไปด้วย

และเริ่มลงทุนจากจุดที่ “ซวยที่สุด” คือ ที่ ดัชนีเริ่มต้น 1682.85 จุด ณ สิ้นเดือน ธ.ค. 2536 เลย

เรามาดูกันครับ ว่าถ้ามาเริ่ม DCA เอา ณ จุดสูงสุดก่อนอภิมหาวิกฤติปี 2536-2541 นี้เลย ผลลัพธ์จะเป็นยังไง

จะ “ดูดี” เหมือนวิกฤติช่วงปี 2522 – 2525 รึเปล่า

1. ลงทุนแบบ DCA ต่อไปอีก 5 ปี แล้วหยุดลงทุน

ลงทุน DCA รอบนี้ ให้ผลลัพธ์น่ากลัวมากครับ

เพราะว่าผ่านไป 5 ปี วิกฤติเพิ่งจะจบ ราคาหุ้นยังแทบไม่ปรับขึ้นเลย… นั่นคือเรากำลัง “เฉลี่ยขาลง” จริงๆ

ถ้าลงทุน เดือนละ 10,000 บาท จะลงทุนทั้งสิ้น 60 งวด คิดเป็นต้นทุนรวม 600,000 บาท

มูลค่าเงินลงทุนสุดท้าย ณ สิ้น ปีที่ 5 จะเท่ากับ 312,116 บาท ขาดทุนไป = 287,884 บาท หรือ -48.0%

คิดเป็นอัตราผลตอบแทนแบบ IRR = -28.8% ต่อปี

จะเห็นเลยนะครับ ว่าถ้าเราไม่ได้เตรียมเวลาไว้นานพอ… DCA ก็จะกลายเป็นวิธีที่ “ปัญญาอ่อน” ไปจริงๆ

ซึ่งผมยังได้ยินคำแนะนำที่ว่า “ลงทุนหุ้นแบบ DCA 5 ปีก็พอไหว” อยู่บ่อยๆ…

ถ้าเจอวิกฤติขนาดนี้เข้าไป… 5 ปีก็ไม่ไหวนะครับ

2. ลงทุนแบบ DCA ต่อไปอีก 10 ปี แล้วหยุดลงทุน

รอบนี้ดีหน่อยครับ เพราะหุ้นเริ่มพลิกกลับขึ้นมาพอสมควร

การลงทุนวิธี DCA เก็บหุ้นที่ต้นทุนต่ำๆ ช่วงปี 2540 – 2545 ไว้เยอะมาก

ถ้าลงทุน เดือนละ 10,000 บาท จะลงทุนทั้งสิ้น 120 งวด คิดเป็นต้นทุนรวม 1,200,000 บาท

มูลค่าเงินลงทุนสุดท้าย ณ สิ้น ปีที่ 10 จะเท่ากับ 2,139,124 บาท กำไร = 939,124 บาท หรือ 78.3%

คิดเป็นอัตราผลตอบแทนแบบ IRR = 10.6% ต่อปี

3. ลงทุนแบบ DCA ต่อไปอีก 15 ปี แล้วหยุดลงทุน

รอบนี้อภิมหาซวยครับ… ผมไม่รู้ว่าในความเป็นจริงจะมีใครเจอมั๊ย

เพราะดันเป็นรอบที่เริ่มลงทุน ณ จุดสูงสุดปี 36 แล้วมาหยุดลงทุน ณ จุดต่ำสุดตอนวิกฤติ Hamburger ปี 51 พอดี

ถ้าลงทุน เดือนละ 10,000 บาท จะลงทุนทั้งสิ้น 180 งวด คิดเป็นต้นทุนรวม 1,800,000 บาท

มูลค่าเงินลงทุนสุดท้าย ณ สิ้น ปีที่ 15 จะเท่ากับ 1,961,769บาท กำไร = 161,769 บาท หรือ 9.0%

คิดเป็นอัตราผลตอบแทนแบบ IRR = 1.1% ต่อปี

จริงๆ แล้วในเคสนี้ ถ้ายืดหยุ่นระยะเวลาหยุดลงทุนไปได้อีกซัก 1-2 ปี

ผลตอบแทนจะดีขึ้นแบบหน้ามือเป็นหลังมือเลยครับ

สมมติว่าหยุดใส่เงินลงทุนเพิ่ม แล้วถือรอไปจนถึงสิ้นปี 52 พอร์ตจะโตเป็น 3.36 ล้านบาท

ถ้ารอไปจนถึงสิ้นปี 53 พอร์ตจะโตเป็น 4.97 ล้านบาท

แน่นอนครับว่าไม่มีใครรู้ว่ามันจะขึ้นนิหน่า… ผมแค่บอกว่า “

ถ้ายืดหยุ่น” ได้

และการจะยืดหยุ่นได้มั๊ยเนี่ย… มันขึ้นอยู่กับการวางแผนการเงินด้านอื่นๆ ด้วย เช่น

การวางแผนสภาพคล่อง + เงินสำรองเพราะการวางแผนการเงินนั้น… ไม่ได้มีแต่เรื่องลงทุนครับ

4. ลงทุนแบบ DCA ต่อไปอีก 20 ปี แล้วหยุดลงทุน

ถ้าลงทุน เดือนละ 10,000 บาท จะลงทุนทั้งสิ้น 240 งวด คิดเป็นต้นทุนรวม 2,400,000 บาท

มูลค่าเงินลงทุนสุดท้าย ณ สิ้น ปีที่ 20 จะเท่ากับ 8,000,169 บาท กำไร = 5,600,169 บาท หรือ 233.3%

คิดเป็นอัตราผลตอบแทนแบบ IRR = 10.3% ต่อปี

อันนี้ก็เข้าข่ายผลตอบแทนปกติของวิธี DCA

ซึ่งผมสามารถทำ Back-Testing มาถึงได้ไกลที่สุดแค่ 20 ปีครับ เพราะข้อมูลชนกับปัจจุบันแล้ว

ไว้ถ้าเวลาผ่านไปอีกสักพักใหญ่ๆ คงจะได้ลองมา Update ให้ดูต่อไปว่าถ้ายังลงทุนต่อเนื่องเนี่ย จะได้สักเท่าไร ?

บทสรุป

บทสรุปนี้ ผมเขียนเพิ่มจาก บทสรุป 10 ข้อในตอนที่แล้วนะครับ… แนะนำให้

กลับไปอ่าน นะครับ

- รอบที่แล้ว (2522-2525) ว่าเสี่ยงแล้ว รอบนี้นั้นเสี่ยงมากกว่า ผมจึงแนะนำว่า หากท่านใดจะวางแผน

“Worst Case Scenario” ก็อาจใช้สถานการณ์ช่วงต้มยำกุ้งนี้ไปเป็นต้นแบบได้ครับ

- การลงทุนด้วยเงินก้อนเดียว (Lump-sum Investment) นั้น จุดเริ่มต้นของการลงทุนมีความสำคัญมาก

อย่างในเคสนี้ ถ้าเริ่มต้นทุ่มเงินลงทุนไปในจุดที่เป็น “มหาดอย” ต่อให้ถือยาว 20 ปี ก็ยังไม่คุ้มค่าเลย

- วิธีลงทุนแบบ DCA แสดง ข้อบกพร่อง ออกมาชัดเจนในการลงทุนระยะสั้นๆ คือระยะ 5 ปี ในช่วงวิกฤติต้มยำกุ้ง

เนื่องจากวิกฤติรอบนี้กินเวลานานกว่าปกติมาก ราคาหุ้นยังคงอยู่ในระดับต่ำ การลงทุนแบบ DCA จึงให้ผลขาดทุน

ส่วนตัวผมมองว่าความผิดพลาดหลักคือการที่เราลงทุนได้แค่ 5 ปี แต่ดันเลือกลงทุนหุ้น 100%

หรือหากดึงดันจะลงทุนกันจริงๆ ก็อาจต้องเสี่ยงไปใช้วิธีอื่นๆ เช่น การกะเก็งตลาด (Market Timing)

ผ่านการวิเคราะห์ทางเทคนิค และ/หรือ ใช้เครื่องมืออื่นๆ ที่ทำกำไรได้ในตลาดขาลง เช่น อนุพันธ์

ซึ่งอาจจะให้ผลดี หรืออาจจะเป็นการ “หนีเสือปะไทแรนโนซอรัส” คือแย่กว่าเดิมก็ได้

- ในระยะที่ยาวขึ้น DCA ก็ยังให้ผลที่ดี เช่นในระยะ 10 ปี 20 ปี

ส่วนระยะ 15 ปี ที่ดันไปหยุดเอากลางวิกฤติถัดไปพอดีนั้น ทำให้เราเรียนรู้ได้อีกอย่างหนึ่ง คือบทสรุปข้อถัดไปครับ

- การลงทุนที่ดีนั้น ต้องมีการวางแผนการเงินร่วมด้วยเพราะแผนการเงินที่ดี จะช่วยให้เรามี “Flexibility” มากขึ้น หากเกิดสถานการณ์ที่ไม่คาดคิด

เช่นในการลงทุน 15 ปี ซึ่งไปจบเอาตอนวิกฤติพอดี หากเรามีแผนการเงินที่ดี เราอาจสามารถถือรออีกหน่อย

เพื่อให้ตลาดดีขึ้น โดยไม่กระทบ Lifestyle นัก เพราะได้เตรียมเงินสำรองส่วนอื่นไว้แล้ว

หรือถ้ารอไม่ไหวจริงๆ ด้วยความรู้ความเข้าใจจากการวางแผนกระแสเงินสดของตัวเอง

เราก็ไม่จำเป็นต้องล้างพอร์ตออกมาทั้งหมด แต่ยอมขายเฉพาะส่วนที่จะต้องนำมาใช้จ่ายในระยะสั้นๆ เป็นต้น

ผมหวังว่าบทสรุป 5 ข้อนี้ รวมกับอีก 10 ข้อในบทความที่แล้ว น่าจะช่วยให้ทุกท่าน (รวมทั้งตัวผมเองด้วย)

ตระหนัก ถึงความเสี่ยงที่อาจเกิดขึ้นจากการลงทุนในหุ้นมากขึ้น เราจะได้หาวิธีรับมือกับมันได้

ซึ่งความเสี่ยงในการลงทุนนั้น ส่วนตัวผมว่ามีวิธีการรับมือกับมันอยู่ 2 วิธีใหญ่ๆ เท่านั้น นั่นคือ

- วิ่งหนีมัน

- บริหารจัดการมัน

ผมหวังว่าทุกๆ ท่านจะเลือกวิธีที่ 2 นะครับ เพราะ “การไม่เสี่ยงเลย… ก็คือความเสี่ยงเช่นกัน”

แต่ถ้าจะเสี่ยงแล้ว เราก็จะเลือก Take เฉพาะ Calculated Risk คือเลือกรับความเสี่ยงที่เราประเมินได้ไว้ก่อน

เพราะถ้าเราประเมิน หรือวางแผนไว้ล่วงหน้าแล้ว… Surprise ในการลงทุนจะน้อยลง

เราจะเผชิญกับเหตุการณ์ต่างๆ ได้อย่างเป็นปกติสุขเพราะรู้อยู่ก่อนแล้ว ว่าเหตุการณ์แบบนั้นแบบนี้ มันเกิดขึ้นได้

มันเป็นเช่นนั้นเอง!

3065

คิดว่าการเลือกตัวที่จะ DCA เป็นสิ่งสำคัญเหมือนกันค่ะ

ถึงแม้หุ้นพื้นฐานดีแต่เมื่อถึงวงจรขาลงก็เจ็บใจได้ไม่น้อยเหมือนกัน

จากการทบทวนข้อบกพร่องของตัวเอง คิดว่าระบบนี้เหมาะกับ ETF ที่ผันผวนตามดัชนีมากกว่า

ในระยะยาวราคาสินทรัพย์ที่เราเลือกลงทุน “ต้องปรับขึ้น”

เช่น การลงทุนในกองทุนรวม จะเป็นกองทุนดัชนี (Index Fund) ที่เน้นเลียนแบบดัชนีตลาดหุ้น

หรือเป็นกองทุนรวมหุ้นแบบ Active Fund ที่เลือกหุ้นตั้งแต่ 10 ตัวขึ้นไปมาลงทุนร่วมกันก็พอได้ครับ

ตามปกติการลงทุนเป็นกลุ่มๆ แบบนี้ เมื่อถือได้ยาว บริษัทส่วนใหญ่มักมีกำไรเติบโตขึ้น

ซึ่งราคาหุ้นก็จะเติบโตตามไป การลงทุนแบบ DCA ก็จะให้ผลที่ดี

(ศึกษาเพิ่มเติมได้ที่ http://www.a-academy.net/blog/eps-vs-stockprice/)

ก็สามารถใช้ได้เช่นกันครับ

ถือว่ามีความเสี่ยงค่อนข้างมาก เราจะทำแบบนั้นก็ต่อเมื่อมั่นใจในบริษัทนั้นมากจริงๆ

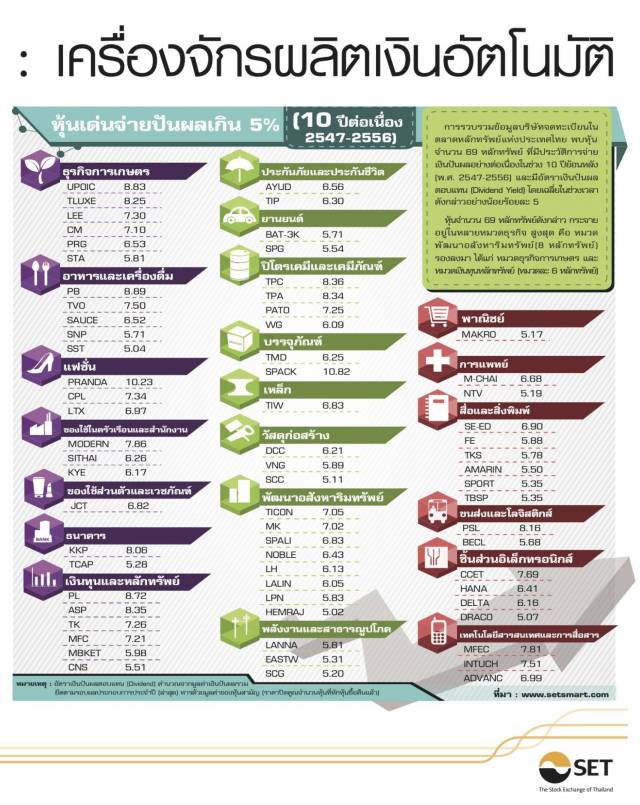

ส่วนตัวผมยังแนะนำว่า ถ้าจะ DCA หุ้นรายตัว ต้องเลือกหุ้นอย่างดี แล้วมีหุ้นอย่างน้อย 4-5 ตัว

แต่ละตัวไม่ควรอยู่ในอุตสาหกรรมเดียวกัน เพราะถ้าเจ๊งก็จะเจ๊งด้วยกันหมด

http://www.dekisugi.net/7thltg

จะใช้วิธีการเลือกหุ้นเติบโต 7 หุ้น แล้วลงทุนเป็นประจำแบบ DCA